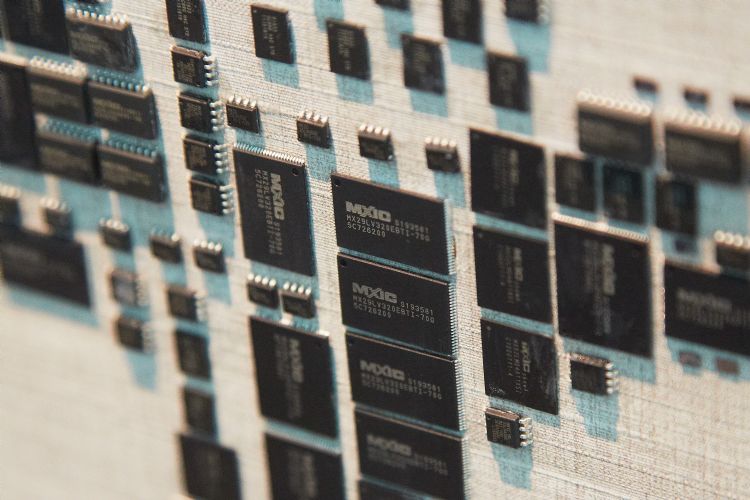

在產能供應有限及價格調升帶動下,記憶體大廠旺宏、華邦電2021年NOR Flash業務分別大增約4~5成,

兩大廠角逐產業龍頭地位的競爭更趨激烈,合計市佔率也攀上歷史高峰,

在掌握產業話語權的優勢地位下,2022年NOR價格主導地位穩固,

首季將延續淡季不淡,整體上半年價格將溫和看漲。

隨著宅經濟、通訊及車用電子等需求成長強勁,NOR在2021全年漲價動能從年初延續至下半年,

業界指出,由於華邦電率先在上半年調漲價格,漲價效應反應在第2季,

成為全年市佔的高峰,延續至下半年約維持在27%左右。

至於旺宏在高容量出貨成長及提高特定目標市場出貨的帶動下,第3季NOR市佔率大幅超車同業,

單季市佔率約逾29%,為歷來新高,儘管第4季受到長短料調節及供應鏈拉貨放緩等影響,

整體市場出貨均較第3季高峰減少,兩大廠合計市佔率維持強勢領先。

2021年NOR位元供給並無增加,兩大廠NOR業務成長主要在反應價格調升,

而中國受限於晶圓產能吃緊,排擠NOR供給緊缺,業界初步估計,

中國兆易創新在2021年上半的市佔率仍維持穩定,營收貢獻也較2020年同期成長,

但下半年市佔率表現已逐漸拉開。

華邦電與旺宏各自在上、下半年稱霸市場,以全年NOR市場規模估計,

旺宏受惠於高容量產品比重提升,全年市佔率將小幅高於華邦電。

由於旺宏及華邦電在2021年下半合計市佔率達55%以上,台廠市佔將為歷年高點,

而兆易創新在調整供應商後,2022年NOR產能可能提高約1成,

市場預期,2022年全球NOR供給將呈現高個位數成長。

在應用需求上,5G、資料中心和車用電子對高階NOR應用持續提高,PC應用需求持穩,

NOR搭載規格從128Mb提升至256Mb成為主流,整體市場需求熱絡將驅動產業供需維持吃緊。

但2021年整體NOR漲幅已高,因此2022年第1季NOR報價雖然蠢蠢欲動,主要仍反應在高階產品應用。

市場預期,第2季在庫存調節尾聲及終端重啟拉貨需求下,

漲價動能將更為明朗,有助於2022年上半呈現溫和漲勢。

旺宏總經理盧志遠表示,相較於NAND等其他記憶體,2022年第1季NOR需求最穩健,

且因邏輯IC需求強勁,晶圓代工廠將NOR產能移轉生產邏輯IC,NOR並沒有供給過剩問題,

預料車用電子、5G基地台、AI/HPC裝置的高品質NO將延續供不應求,看好2022年仍是電子產業需求旺年。

由於短期內NOR產能增加幅度有限,旺宏規劃NOR製程進一步微縮,

45奈米NOR將可望於1年後到位,下一階段3D NOR研發投入積極進行中,未來將可望供應更大容量1Gb~8Gb產品。

華邦電也表示,NAND 32奈米及NOR 45奈米製程開發已陸續進行,將是未來1~2年研發重心。